Le bilan fonctionnel est une version particulière du bilan comptable. Il est réorganisé, puis classé en fonction de leur objet et de leur degré de liquidité. Wikio consacre un document complet au bilan fonctionnel, qui permet de répondre à la question : qu’est-ce qu ‘un bilan fonctionnel ? A quoi sert-il exactement ? Comment le construire ?

Sommaire

Que voulez-vous qu’un bilan fonctionnel affiche ?

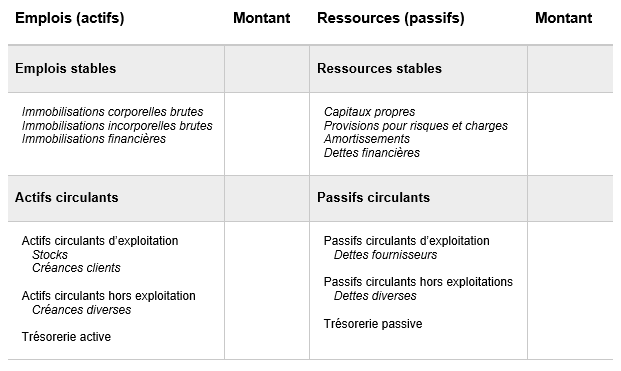

Un bilan fonctionnel est divisé verticalement afin de distinguer les emplois et les ressources, et horizontalement afin de déterminer le caractère de la ressource ou du moyen. Il comprend :

- Les ressources et les emplois durables (on parle d’immobilisations et de capitaux permanents),

- Les actifs et passifs actuels (eux-mêmes subdivisés en trois sous-catégories : exploitation, hors exploitation et flux de trésorerie).

Le bilan est présenté en fonction de la liquidité de chaque élément (en haut du bilan se trouvent les éléments les moins liquides, et en bas les plus liquides) et de manière générale, de la manière suivante :

Quel est le but d’un bilan qui est fonctionnel ?

Le bilan fonctionnel a une utilité intrinsèque car il permet d’examiner la structure financière d’une entreprise en regardant ses emplois (actifs) avec ses actifs (passifs). Il met également en évidence différents cycles :

- Le cycle durable : Comparaison des investissements durables et des financements stables.

- Cycle d’exploitation : Comparaison des stocks, des créances et des prêts liés à l’exploitation.

- Les cycles hors exploitation : comparaison entre les dettes et les créances,

- Le cycle des flux de trésorerie : comparaison des flux de trésorerie passifs et actifs.

Il permet d’effectuer ce que l’on appelle une analyse fonctionnelle pour vérifier la santé financière de la structure organisationnelle d’une entreprise :

- Le total du fonds de roulement net (FFRN la distinction entre les ressources qui sont stables et les emplois durables) doit toujours être positif,

- L’excédent peut être utilisé pour financer tout ou partie des besoins en fonds de roulement (BFR la différence entre les actifs en position courante et les ressources qui sont cycliques) résultant des opérations,

- Le reste fera partie de la trésorerie nette de l’entreprise . Trésorerie nette (NC).

La relation entre ces trois indicateurs peut être décrite comme suit :

Le bilan fonctionnel est à la base de nombreux ratios financiers (couverture des emplois stables, autonomie financière, liquidité générale, endettement net, etc. ).

Qu’est-ce qu’un bilan fonctionnel ?

Par définition, le terme “bilan fonctionnel” signifie qu’il s’agit d’une sorte de bilan où les ressources et les emplois sont classés selon leur fonction (finance d’investissement, investissement, fonctionnement et hors fonctionnement). On ne parle pas d’actif et de passif, mais de ressources et d’emplois. L’objectif est de regarder d’un autre œil les très nombreuses données du bilan comptable. Pour simplifier, il montre :

- d’où vient l’argent.

- et dans quel but et dans quel but il est utilisé et dans quel but il est utilisé.

Comment créer un bilan qui soit fonctionnel ?

Le bilan fonctionnel est le résultat d’un bilan comptable. Ce bilan fait l’objet de divers ajustements et classifications. Voici les plus importants :

Les reclassements dans le cycle “investissement”.

Les immobilisations doivent être inscrites à l’actif pour leur valeur totale, c’est-à-dire en exonérant les amortissements et les dépréciations. Ces derniers, lorsqu’ils sont déduits de l’actif, doivent être ajoutés aux capitaux propres du côté du passif.

Dans le cas d’actifs financés par le biais d’un crédit-bail, la valeur initiale (moins la valeur résiduelle) doit être déterminée et ajoutée aux actifs stables de la même manière qu’un actif appartenant à la société. L’amortissement cumulé jusqu’à la date de la location doit être calculé et est ensuite incorporé dans les capitaux propres de l’écurie de ressources. Les valeurs résiduelles doivent être ajoutées aux obligations financières des actifs stables.

Les intérêts courus sur les prêts doivent être soustraits des actifs financiers, puis ajoutés aux actifs courants qui ne sont pas en exploitation.

Reclassements dans le cycle “financement

En premier lieu, le capital non souscrit est à déduire du capital qui se trouve dans les ressources stables au passif (il est donc sorti de l’actif). Les primes de remboursement des obligations (à éliminer de l’ajustement de l’actif) sont à imputer intégralement aux obligations auxquelles elles sont liées.

Comme on le verra plus loin, l’accumulation des amortissements sur les actifs possédés ou loués doit être ajoutée aux capitaux propres. Pour les actifs en location, une obligation financière doit être incluse dans les capitaux propres pour compenser la capitalisation de l’actif en location.

Les provisions à long terme qui ne sont pas justifiées par le risque doivent être incluses dans les fonds propres en tant que ressources stables (elles sont alors considérées comme des réserves latentes). Celles qui ne sont pas justifiées sont reclassées en dettes hors exploitation ou en dettes d’exploitation, en fonction de leur nature.

Les comptes courants des associés, s’ils sont bloqués, doivent être convertis en ressources stables et figurent dans les capitaux propres. S’ils peuvent être payés à tout moment, ils sont comme des obligations courantes (flux de trésorerie passif).

Les intérêts courus non échus (ICNE) sur les emprunts doivent être retirés de la catégorie ” emprunts et dettes assimilées ” et ajoutés au poste ” passif hors exploitation “. Des règles similaires s’appliquent aux découverts bancaires qui doivent être répertoriés dans la catégorie ” trésorerie et équivalents de trésorerie “.

Reclassement des cycles “exploitation” et “hors exploitation

Les dépôts et les avances effectués sur des commandes de dépenses prépayées, de TVA déductible (ainsi que de crédits de TVA) et d’effets d’escompte qui ne sont pas encore échus sont généralement considérés comme des créances d’exploitation (l’inverse est vrai pour les dettes d’exploitation, telles que les avances et les encaissements de dettes fiscales ou de TVA et les revenus différés). Les “autres créances” sont, dans la majorité des cas, considérées comme des créances hors exploitation.

Les paiements aux fournisseurs d’immobilisations, les obligations fiscales (notamment l’impôt sur les sociétés) et les “autres dettes” sont considérés comme des obligations hors exploitation.

En outre, les dividendes dus qui sont inclus dans les capitaux propres doivent être classés dans la catégorie des “dettes courantes hors exploitation”.

Une approche plus complexe est proposée pour traiter les différences de conversion :

- Écarts de conversion actifs

- Diminution des créances : transfert dans les actifs d’exploitation,

- Augmentation des dettes à déduire de l’actif, puis à déduire des dettes d’exploitation (afin de compenser la perte de change non réalisée).

- Différences de change dans le cas des dettes

- Augmentation des créances A déduire des dettes et à soustraire des actifs d’exploitation (pour neutraliser la perte de change non réalisée),

- Diminuer dans le passif Transférer dans le passif d’exploitation.

Reclassements dans le cycle “trésorerie

Les titres négociables, lorsqu’ils sont liquides (c’est-à-dire rapidement négociables) sont considérés comme des actifs de trésorerie.

L’autre face des effets escomptés qui ne sont pas encore échus est une trésorerie passive.

Conclusion : Le bilan fonctionnel est un état qui permet d’examiner la structure des finances d’une entreprise ainsi que de calculer des ratios financiers. Il est facile à construire puisqu’il s’inspire du bilan traditionnel.

Articles similaires

- Présentation des actifs, des passifs, des produits et des charges

- Les ratios du bilan

- Les créances et les dettes en comptabilité